En los últimos meses, el Banco Central Europeo (BCE) ha repetido una y otra vez que la decisión de bajar los tipos de interés dependería de los datos. Pues, "este jueves debería recortarlos", asegura Jordi Schröder, analista de Positive Money, con quien coinciden otros muchos expertos en política monetaria. Schröder enumera: "Las revisiones a la baja en las proyecciones de inflación [hasta quedarse casi en el objetivo del 2% de media en 2024], la subida de precios de marzo ya fue del 2,4% [en la eurozona], los incrementos de los salarios continúan reduciéndose y la demanda de préstamos por parte de las empresas cayó más de lo esperado [en el primer trimestre]".

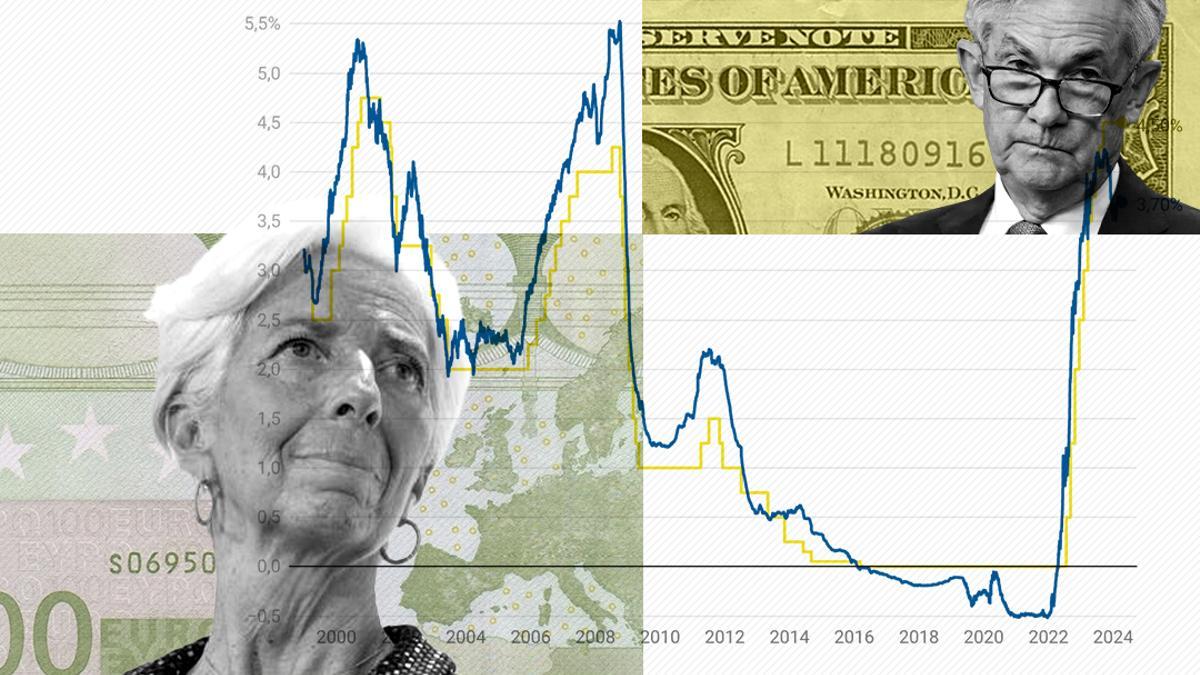

Con estos "datos", el alivio para los bolsillos de las familias y para las propias empresas que supondría la bajada del 'precio' oficial del dinero (y por tanto de las hipotecas y de los préstamos en general) desde el actual 4,5% (un máximo de 2008) parece innegable. Sin embargo, otro factor pesa en la ecuación del Consejo de Gobierno del BCE: la Reserva Federal (la Fed, el banco central de Estados Unidos y referencia para el resto) podría retrasar su primer recorte de los tipos de interés. ¿Por qué? Porque la economía y el mercado laboral al otro lado del Atlántico muestran más fortaleza que en la eurozona, y la inflación una resistencia mayor a bajar.

¿Y por qué lo que haga la Fed influye en las decisiones del BCE? Porque existe el riesgo de una repentina depreciación del euro frente al dólar si los caminos de un banco central y otro divergen mucho. Y una caída de la 'moneda común' respecto a la divisa norteamericana encarece automáticamente las importaciones de petróleo, gas y de la mayoría de materias primas, que normalmente se comercializan en dólares en los mercados internacionales. Es decir, el riesgo de una depreciación del euro es una amenaza inflacionista en España, Alemania, Francia, Italia...

Desde finales del año pasado, se viene viendo una bajada de la inflación (el objetivo de la política monetaria es dejarla cerca del 2%) y una debilidad de la actividad económica en el conjunto de la eurozona (con la excepción destacada de España). Pero, en su última reunión, en marzo, el Consejo de Gobierno del BCE aseguró que hasta junio no contaría con la información suficiente para poder confiar en la moderación de las subidas de los precios a largo plazo.

Por eso, en el encuentro que tienen este jueves los gobernadores de los bancos centrales de los países del euro y el comité ejecutivo de la institución (que preside Christine Lagarde y en el que es vicepresidente Luis de Guindos), los expertos y analistas esperan que se mantenga la reunión de junio como el momento del principio del fin de la austeridad monetaria, con la que reaccionaron desde julio de 2022 a la crisis de inflación exacerbada por la invasión rusa de Ucrania. Por cierto, la de junio, será la última reunión del Consejo de Gobierno del organismo a la que asistirá el gobernador del Banco de España, Pablo Hernández de Cos, cuyo mandato caduca justo después y será sustituido por el Gobierno de coalición.

Hernández de Cos ha confesado en varias ocasiones que le gustaría despedirse con un primer recorte de los tipos de interés. Aunque 'este deseo' y el necesario alivio para las familias hipotecadas que dependen del Euríbor o para las que necesitan financiación podría verse trucada por un calendario más agresivo de la Reserva Federal (la Fed).

Desde julio de 2022, el BCE decidió iniciar un ciclo de aumentos del precio del dinero de referencia en la eurozona desde el 0% hasta dejarlo en el otoño de 2023 en el 4,5%, un máximo de 2008. Un poco antes, la Fed había hecho lo propio, comenzando su propia fase de austeridad monetaria. Esta estrategia intenta luchar con las subidas de precios asfixiando la demanda y la actividad económica en general, sin tener en cuenta que el origen de la crisis de inflación estuvo en la oferta de energía y de otras materias primas.

Los economistas progresistas describen esta estrategia como una política "de lanzallamas" o "de matar moscas a cañonazos", ya que arrasa con toda la economía para solucionar problemas concretos. Después de todo el daño hecho a los bolsillos de las familias, la cuestión para el BCE ahora es que, pese a que los datos le han dejado sin excusas para recortar por fin los tipos de interés, que la Fed lo vaya a hacer también en junio "está casi fuera de la ecuación", explica Jesús Sáez, jefe de mercados de deuda del banco francés Natixis.

Este experto se pregunta si "el BCE podrá mantenerse firme ante esta situación". Según comenta "ya hemos superado el descontar que se moverá antes que la Fed, y eso es mucho decir". Sin embargo, a Lagarde y los suyos le pueden surgir los miedos sobre si "le conviene hacerlo tanto antes, cuando la actuación de la Fed podría retrasarse, y teniendo en cuenta los efectos sobre la moneda propia [sobre el euro] de hacerlo, y a sabiendas de que el dólar también puede contar con más demanda también por el hecho de jugar como divisa refugio si las tensiones geopolíticas aumentan".

"Hay que subrayar que el BCE debería reducir sus tipos de interés oficiales, sea cual sea su opinión sobre la velocidad restante de convergencia del crecimiento de los precios hacia el objetivo [del 2%], porque, en cualquier caso, una política monetaria restrictiva tiene una eficacia limitada para contrarrestar la excesiva inflación actual en la eurozona", incide Eric Dor, director de Estudios Económicos del IÉSEG School of Management".

"No esperamos que la reunión del BCE de esta jueves tenga un impacto significativo en el euro. El BCE parece dispuesto a empezar a recortar en junio, pero no a comprometerse de antemano a seguir una senda concreta, como aclararon Lagarde, presidenta del BCE, y Lane, economista jefe, recientemente", reflexiona el equipo de expertos de Bank of America Global Research.

Efectivamente, Lagarde avisó de que no puede asegurar más bajadas de los tipos de interés oficiales después de un primer recorte en junio. “Incluso cuando la inflación ha descendido, continúa habiendo incertidumbre sobre su persistencia”, aseguró hace algunas semanas.

“Tras la primera bajada de tipos, no podremos comprometernos con una senda concreta de [recortes]”, explicó. “Antes del final de junio contaremos con nuevas proyecciones que confirmarán si la senda de inflación [de moderación de las subidas de precios exactamente] prevista en nuestra actualización de marzo sigue siendo válida. Estas proyecciones también proporcionarán, implícitamente, más información sobre la trayectoria de la inflación subyacente [que excluye de su cálculo la energía]. Tendremos una visión más clara de la fortaleza de la recuperación y de la posible la evolución del mercado laboral y, por tanto, de las consecuencias para los salarios, los beneficios y la productividad”, expuso Lagarde.

Entonces, con estos datos adelantando una inflación media del 2,3% en el conjunto de la eurozona en 2024 y del 2% en 2025, según la previsión de marzo, o inferior, “podremos pasar a la fase de 'reversión' de nuestro ciclo de política monetaria y suavizar la orientación restrictiva”, añadió.