Desde la última crisis financiera, la banca ha vendido activos tóxicos, tanto inmuebles como préstamos que arrastran impagos, valorados en más de 262.000 millones de euros

El Banco de España exigirá a los bancos que aumenten su colchón en 7.500 millones para prevenir futuras crisis

A los bancos españoles les gusta el ladrillo, pero cada vez tienen menos en sus balances. Las 10 grandes entidades españolas redujeron el año pasado en casi 5.000 millones su exposición conjunta al sector inmobiliario, según un análisis de la firma Atlas Value Management que recopila los datos que se publican en los respectivos informes anuales.

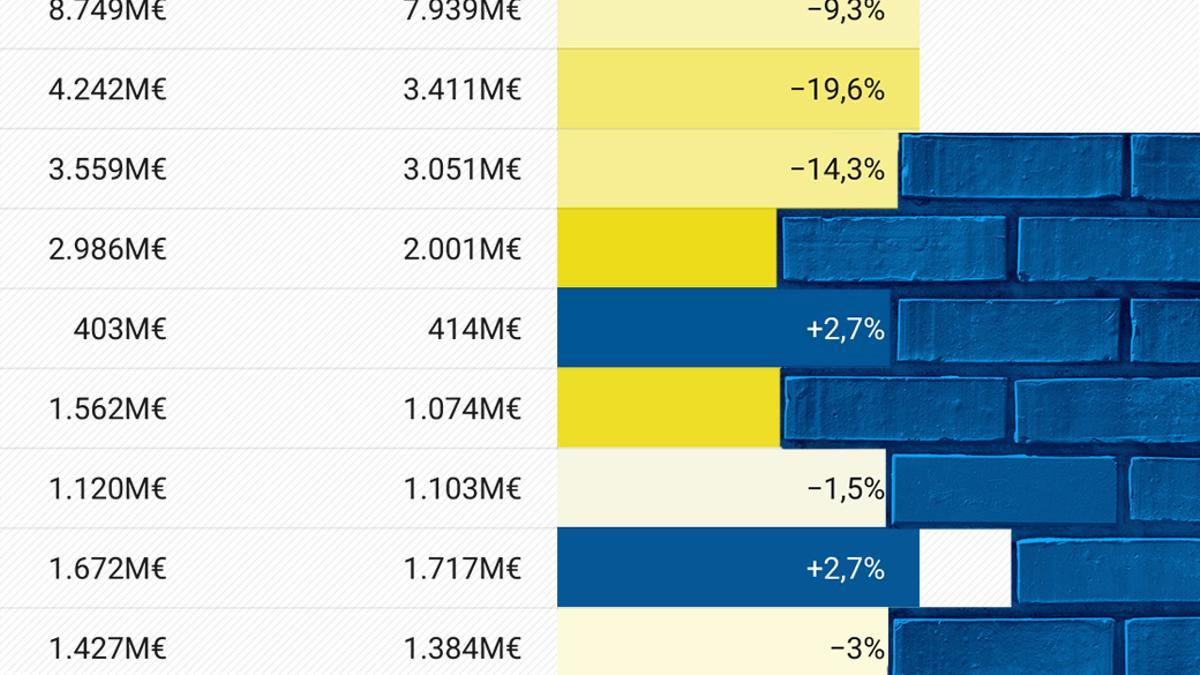

Al cierre de 2023, la exposición conjunta al sector inmobiliario de Caixabank, Santander, BBVA, Sabadell, Unicaja, Bankinter, Cajamar, Abanca, Kutxabank e Ibercaja se situó en 30.600 millones de euros. Una cifra que es un 13,51% inferior a la del ejercicio previo, en el que las entidades también soltaron lastre. Solo dos de ellas, Bankinter y Kutxabank, la aumentaron, en ambos casos, menos de un 3%.

Lo que cae, sobre todo, es su cartera de inmuebles, donde están aquellos que se han quedado como resultado de una ejecución hipotecaria o por el impago de un préstamo. Esta se ha recortado en más de un 21% y representa casi la mitad de la exposición al ladrillo de la banca. En total, supone 15.763 millones de euros. A esa cifra hay que sumar el riesgo por financiación a promotores, que también cae, pero mucho menos, un 2,98%; y se queda en 14.837 millones de euros, según la citada firma de análisis. En el siguiente gráfico se resume la exposición al inmobiliario por entidades.

Si solo se ve el peso del crédito a los promotores, la más expuesta es CaixaBank (supera los 4.380 millones de euros); seguida por el Banco Santander (2.433 millones), Banco Sabadell (2.208 millones) y por BBVA (2.105 millones). Es decir, si hubiese fusión entre estas dos entidades, ese futuro banco se disputaría con Caixabank el liderazgo en la promoción inmobiliaria.

La firma Atlas Value explica en su informe que “en términos de financiación bancaria, hechos mundiales externos como fueron el COVID y ahora sigue siendo tanto la invasión a Ucrania como el conflicto de Gaza, hacen que las materias primas sean más caras y difíciles de obtener por el desabastecimiento y se incrementen los costes de la construcción”, lo que eleva las exigencias de fondos. Sin embargo, de lo que más se queja el sector es de la falta de terrenos para construir. De ahí que viese con buenos ojos la Ley del Suelo, que quedó varada antes de iniciarse el debate en el Congreso de los Diputados, porque el Ministerio de Vivienda no contaba con los apoyos necesarios para sacarla adelante.

Esa necesidad de promover más vivienda también se ha visto reflejada en una de las últimas decisiones del Gobierno de coalición antes del descanso estival: la de promover una línea de avales, pero no para viviendas en venta, sino para las que se construyan enfocadas en el alquiler asequible. En concreto, el Gobierno ha dado luz verde a 6.000 millones en préstamos a través del Instituto de Crédito Oficial (ICO) que estarán a disposición de promotores privados y públicos (empresas autonómicas y municipales de vivienda). Esos futuros pisos en alquiler no podrán suponer más del 30% de los ingresos de los inquilinos, aunque las condiciones concretas tendrán que fijarlas las comunidades autónomas, que son las que tienen las competencias.

Morosidad bajo la lupaLa exposición inmobiliaria tiene otra pata, la de la morosidad. Al cierre de 2023 se situó en el 3,54%, pero a principios de este año remontó ligeramente hasta el 3,6%, según los datos que publica el Banco de España. “Sin embargo, las entidades están considerando incrementar sus provisiones ante posibles escenarios desfavorables debido a la incertidumbre actual. Hay un aviso del Banco de España sobre un potencial aumento en la morosidad, especialmente para aquellos con hipotecas a tipo variable que ya enfrentan dificultades de pago”, indica el informe, aunque el Euribor ha comenzado a dar señales de alivio a los hipotecados.

“Durante este primer trimestre, la banca ha aumentado sus provisiones en un 1,6% en comparación con el mismo período del año pasado. Las entidades financieras en España mantienen una posición de liquidez robusta y una calidad de activos estable, lo que les permite enfrentar posibles desafíos económicos con una base sólida”, añade el análisis de Atlas Value.

El Banco de España es más exigente y requiere a las entidades una hucha adicional de 7.500 millones de euros para que esté disponibles en caso de que vengan mal dadas. Se trata del conocido como colchón de capital anticíclico (CCA) que, en parte, está ligado a la exposición al inmobiliario.

Soltar lastre en las carteras tóxicasEn este escenario, la banca está soltando lastre en España, no solo de ladrillo, también de activos que considera improductivos o préstamos que arrastran impagos y que acaba vendiendo a otras firmas que quieren más exposición al riesgo. Durante 2023, se vendieron activos tóxicos por valor de 13.511 millones de euros. Son casi 3.000 millones menos que en 2022 porque hubo menos operaciones, 32 frente a 47.

En esa cifra, el citado informe incluye casi 3.000 millones de desinversiones de Banco Santander, otros 1.380 de Deutsche Bank y más de 1.200 millones de euros de Caixabank. Sin embargo, hay que tener en cuenta que esa suma también recoge 3.000 millones de euros de activos tóxicos que ha vendido Sareb, el banco malo que se quedó con los peores activos inmobiliarios de la banca y que está controlado por el Estado. En su accionariado también siguen Santander, Kutxabank y Sabadell.

Pese a que sigue soltando ladrillo, préstamos y activos tóxicos –más de 262.000 millones desde el año 2008– aún le queda por vender. En total, la banca aún acumulaba a principios de años un stock fallido superior a los 43.000 millones de euros. Una cifra que sigue bajando. En este 2024 está vendiendo más rápido porque, según el citado análisis, en lo que va de año ya se ha desprendido de activos tóxicos valorados en más de 10.000 millones.